<概要>

- 消費税は、国内において事業者が事業として対価を得て行われる取引を課税の対象としています。

- 記帳方法には、『税抜経理方式』と『税込経理方式』の2つがある。

- 開業直後や課税対象売上の少ない事業者は消費税納付の必要がない。この場合は必ず『税込経理方式』で記帳を行います。

消費税の制度についての詳細は国税庁HPを参照

来年春の税率改定や軽減税率をどうするのか、ニュースでも話題になっている消費税ですが、簿記の記帳においては従来からの方法で問題ないものと思われます。

従来から、売上や仕入の記帳時に消費税をどう扱うかの違いで、『税抜経理方式』と『税込経理方式』という、2つの記帳方法が用意されています。

どちらの方式を採用してもよいことになっていますが、すべての取引をどちらかに統一することが推奨されています。

なお、開業直後や課税対象売上の少ない事業者は消費税の納付が免除されていますが、この場合は『税込経理方式』を採用する必要があります。

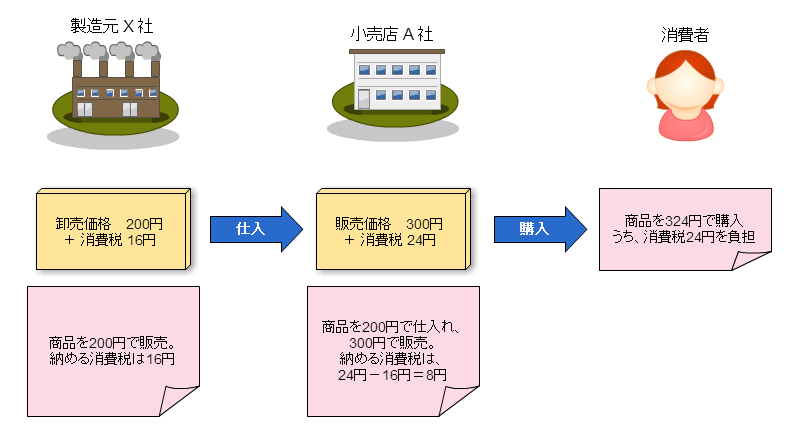

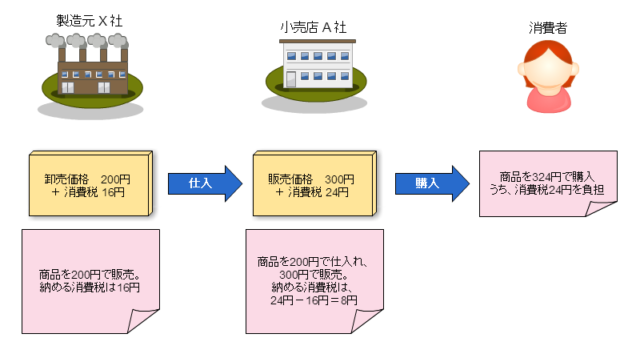

消費税のイメージ図

税込経理方式の場合の仕訳のルール

この場合は、登場する勘定科目も少なく、売上や仕入時には消費税込みの金額を記帳することになっています。

消費税を納付した場合に、『租税公課』という勘定科目を使って処理します。

『租税公課』 = 費用グループの勘定科目

税込経理方式での仕訳の具体例

| 事例 | 借方 | 貸方 |

|---|---|---|

| ABC商店から、商品を30万円で仕入れ、消費税分24,000円と合わせて現金で支払った。 | 仕入 : 324,000 | 現金 : 324,000 |

| 上記の商品の販売価格を税抜価格40万円(消費税:32,000円)として売り上げた。売上金は現金で受け取った。 | 現金 : 432,000 | 売上 : 432,000 |

| 先述の売上に対しての消費税を現金で納付した。 *納付額は、(販売時の消費税額) - (仕入時の消費税額) で計算。 |

租税公課 : 8,000 | 現金 : 8,000 |

仕入や売上時には一切消費税に関連する勘定科目が登場しないので、とにかく税込価格で記帳することさえ気をつけておけば良いですし、記帳するのは楽といえば楽なのですが、消費税の納付が必要な場合は、納付時に売上や仕入の額から消費税相当分を算出しなおさなければなりません。

筆者のようなITサービス業であれば、そもそも『仕入』がほとんど必要ありませんので、さほど負担はありませんが、小売で低単価の商品を多く扱っているような場合は、端数も出ますので、仕入や売上の金額から消費税相当分を逆算するのは非常に面倒になります。

例えば、税抜き98円の商品であれば、税込価格は 98 × 1.08 = 105.84 ですが、端数は切り捨てますので 実際の税込価格は105円となり、消費税額は7円となります。

この商品を10個売り上げれば、売上金額は 105 × 10 = 1,050円 となります。1個あたりの消費税は7円ですので、納めるべき消費税額は70円です。

しかし、1,050円という売上金額だけでは納めるべき消費税額を計算しようとしても、出来ません。

1,050 ÷ 108 × 8 = 77.777…. となってしまい、小数点以下を切り捨てたところで70円とはなりませんので、結局商品1個あたりの消費税額、あるいは税抜価格を何処かで控えておかないと、消費税額を計算出来ないのです。

売上が1,000万円を超える見込みが全く無いのであればともかく、端数が出るような税抜価格を設定しているような場合には、『税込経理方式』は避けたほうが良いのかもしれません。

税抜経理方式の場合の仕訳のルール

『仮払消費税』 = 費用グループの勘定科目

『仮受消費税』 = 負債グループの勘定科目

『未払消費税』 = 負債グループの勘定科目

税抜経理方式での仕訳の具体例

| 事例 | 借方 | 貸方 |

|---|---|---|

| ABC商店から、3万円の商品を10個仕入れ、消費税分24,000円と合わせて現金で支払った。 | 仕入 : 300,000 仮払消費税 : 24,000 |

現金 : 324,000 |

| 上記の商品の販売価格を税抜価格4万円(消費税:3,200円)とし、5個売り上げた。売上金は現金で受け取った。 | 現金 : 216,000 | 売上 : 200,000 仮受消費税 : 16,000 |

| 残っていた商品5個に関して、税抜価格を35,000円(消費税:2,800円)に値下げしたうえで、全て売り上げた。売上金は現金で受け取った。 | 現金 : 189,000 | 売上 : 175,000 仮受消費税 : 14,000 |

| 決算に伴い、納付すべき消費税額を算出した。 貸方に『仮受消費税』の総額、借方に『仮払消費税』の総額を記入。 差額が納付すべき消費税額になるので、借方に『未払消費税』として記入。 |

仮受消費税 : 30,000 | 仮払消費税 : 24,000 未払消費税 : 6,000 |

| 先述の売上に対しての消費税を現金で納付した。 | 未払消費税 : 6,000 | 現金 : 6,000 |

仕入や売上の都度、消費税額を記帳する必要があるので、日々の記帳は若干煩雑になるかもしれません。

ですが、納付すべき消費税額の計算はこれまで記帳してきた『仮払消費税』と『仮受消費税』の総額から求められるので、決算時に仕入や売上時の伝票をひっくり返して、消費税額を確認し直す必要はありません。

コメント